Ako účtovať na účte 601 – Tržby za vlastné výrobky?

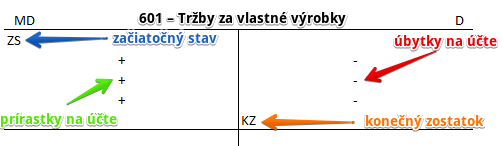

Účet 601 – Tržby za vlastné výrobky je výnosový účet a preto všetky prírastky na tento účet účtujeme na stranu Dal a všetky úbytky na stranu Má dať (viď základné pravidlá účtovania). Konečný stav na tomto účte sa neprenáša do ďalšieho účtovného obdobia (teda logicky nemá ani žiaden Začiatočný zostatok či Začiatočný stav), avšak využíva sa na výpočet výsledku hospodárenia.

Konečný stav na výnosovom účte predstavuje rozdiel sumy všetkých pohybov na strane Dal a sumy všetkých pohybov na strane Má dať. Tento konečný stav sa na konci účtovného obdobia použije na výpočet výsledku hospodárenia a zostavenie účtu 710 – Účet ziskov a strát za dané účtovné obdobie.

Na tomto účte účtujeme tržbách z predaja vlastných výrobkov odberateľom (teda zákazníkom), ktoré predstavujú pre spoločnosť výnosy.

Príklad: Tržby z predaja výrobkov

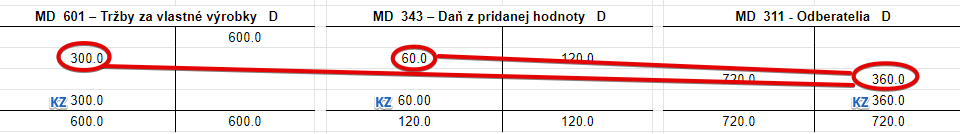

Spoločnosť predala výrobky za 720 Eur vrátane DPH. Po vystavení faktúry odberateľovi musíme teda zaúčtovať tržby z pradaja výrobkov a vznik pohľadávky.

Predkontácia bude vyterať takto: 311 / 601, 343 suma: 720 Eur

Na základe vystavenej odberateľskej faktúry, spoločnosť zaúčtuje na účet 601 – Tržby za vlastné výrobky výnos z predaja výrobkov vo výške 600 Eur. Účet 601 – Tržby za vlastné výrobky je výnosový účet a všetky prírastky na výnosovom účte účtujeme na stranu D toho účtu (viď základné pravidlá účtovania).

V podvojnom účtovníctve však musíme o každom prípade účtovať na dve strany (stranu MD aj stranu D). Vystavením faktúry za predaj výrobkov vznikla spoločnosti aj pohľadávka voči odberateľovi, ktorý je povinný túto pohľadávku zaplatiť. Preto v tomto prípade účtujeme aj na účet 311 – Odberatelia sumu 720 Eur, ktorá predstavuje práve túto pohľadávku. Odberateľ totiž musí zaplatiť celú sumu faktúry vrátane DPH, pričom DPH predstavuje 20% (resp. 120 Eur) zo základu dane, ktorý v tomto prípade je vo výške 600 Eur. Účet 311 – Odberatelia je aktívny účet a preto sa prírastok (teda vznik pohľadávky) na tento účet zaznamenáva práve na stranu MD (viď základné pravidlá účtovania).

Nesmieme zabudnúť na DPH, ktorú je potrebné zaúčtovať na účet 343 – Daň z pridanej hodnoty. V tomto prípade účtujeme na stranu D na účet 343 – Daň z pridanej hodnoty sumu 120 Eur (teda 20% zo 600 Eur). Dosiahneme tak, že ľavá strana (720) sa rovná pravej strane (600 + 120).

Príklad 2: Vystavený dobropis na faktúru za predané výrobky

Spoločnosť vystavila faktúru za predané výrobky avšak odberateľ časť výrobkov vrátil. Spoločnosť teda musí vystaviť dobropis a túto skutočnosť musíme zaúčtovať.

Predkontácia bude vyzerať takto: 601, 343 / 311 suma: 360 Eur

V prípade keď vystavujeme dobropis účtujeme presne opačne, ako sme účtovali v prípade vystavenia faktúry.

Na účet 601 – Tržby za vlastné výrobky účtujeme sumu 300 Eur ako úbytok na tomto účte. Keďže časť výrobkov bola vrátená, musíme znížiť aj výnosy z predaja výrobkov. Účet 601 – Tržby za vlastné výrobky je výnosový účet a všetky úbytky na výnosovom účte účtujeme na stranu D toho účtu (viď základné pravidlá účtovania).

Zároveň musíme zaúčtovať aj DPH vo výške 60 Eur (20% z 300) na účet 343 – Daň z pridanej hodnoty.

Keďže zákazník časť výrobkov vrátil, logicky za časť výrobkov ani nemusí zaplatiť. Potrebujeme preto, aby sme znížili aj pohľadávku voči odberateľovi. Účtujeme teda sumu 360 Eur na stranu D na účte 311 – Odberatelia. Účet 311 – Odberatelia je aktívny účet a preto sa úbytok (teda zníženie pohľadávky) na tento účet zaznamenáva práve na stranu D (viď základné pravidlá účtovania).

Účtovanie na strane MD:

| Dokl. | Účtovný prípad | MD | D | |||

| VFA | Vystavený dobropis na faktúru za predané výrobky, ktorá nebola zinkasovaná | bez DPH

DPH 20% Spolu |

601

343

x |

x

x

311 |

||

| VFA | Vystavený dobropis na faktúru za predané výrobky, ktorá bola zinkasovaná | bez DPH

DPH 20% Spolu |

601

343

x |

x

x

325 |

||

| IÚD | Zaúčtovanie konečného stavu účtu 601 – Tržby za vlastné výrobky | 601 | 710 | |||

Účtovanie na strane D:

| Dokl. | Účtovný prípad | MD | D | |||

| VFA | Vystavená faktúra za predané výrobky | bez DPH

DPH 20% Spolu |

x

x

311 |

601

343

x |

||

| PPD | Tržba v hotovosti za predané výrobky | bez DPH

DPH 20% Spolu |

x

x

211 |

601

343

x |

||

Príklady predkontácií v praxi nájdete tu.

V prípade komentárov či otázok, prosím využite možnosť komentovania nižšie.