Ako účtovať na účte 481 – Odložený daňový záväzok a odložená daňová pohľadávka?

Účet 481 – Odložený daňový záväzok a odložená daňová pohľadávka je účet s premenlivým zostatkom. Účty s premenlivým zostatkom môžu mať zostatok na strane Má Dať alebo na strane Dal.

Teda tento účet môže mať aktívny aj pasívny zostatok (viac informácií o aktívnom a pasívnom zostatku nájdete tu).

Zoznam účtov s premenlivým zostatkom nájdete v časti Účty s premenlivým zostatkom.

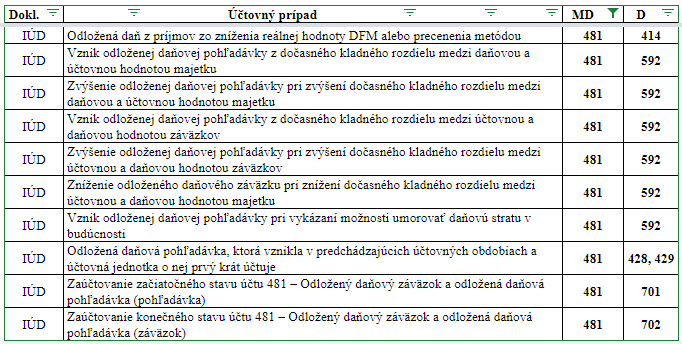

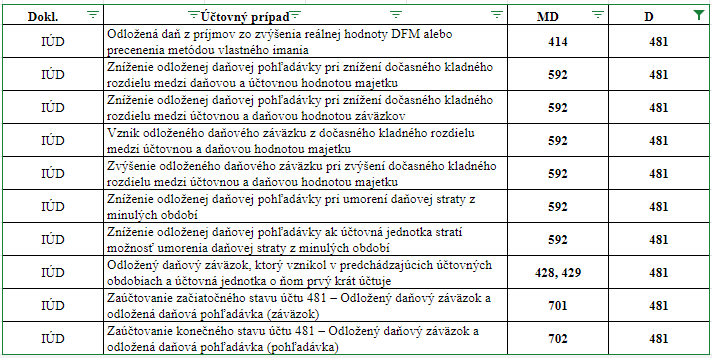

Na teno účet účtujeme odloženú daňovú pohľadávku alebo odložený daňový záväzok.

Odložená daň z príjmov sa účtuje:

a) pri dočasných rozdieloch medzi účtovnou hodnotou majetku a záväzkov (je to hodnota, v ktorej sú ocenené v súvahe v stĺpci 2 bežného účtovného obdobia) a ich daňovou základňou (je to hodnota zistená pre účely zákona o dani z príjmov).

b) pri možnosti umorovať daňovú stratu v budúcnosti t.j. možnosti odpočítať si daňovú stratu od základu dane v budúcnosti,

c) možnosti previesť nevyužité daňové odpočty a iné daňové nároky do budúcich období.

Odložený daňový záväzok vzniká vtedy, keď účtovná zostatková cena je vyššia ako daňová zostatková cena. Jeho zaúčtovaním môžeme napríklad zabrániť predčasnému rozdeleniu zisku, čo by sa v budúcnosti mohlo prejaviť ako príčina ekonomických problémov spoločnosti.

Odložená daňová pohľadávka vzniká vtedy, keď účtovná zostatková cena je nižšia ako daňová zostatková cena. Jej zaúčtovaním dochádza k úspore na dani z príjmov v budúcich obdobiach, čo sa prejaví alebo bude mať kladný vplyv pri posudzovaní ekonomickej situácie spoločnosti. O daňovej pohľadávke účtujeme v základe dane v tom prípade, ak využité rozdiely budú v budúcnosti dosiahnuteľné a vychádzame pritom z účtovnej zásady, a to konkrétne zo zásady opatrnosti. Pokiaľ existuje primeraná istota na dosiahnutie daňového základu v budúcich zdaňovacích obdobiach, odporúča sa uvedenú odloženú pohľadávku nevykazovať v aktívach.

Vykázanie odloženého daňového záväzku upozorní na budúce zvýšené daňové zaťaženie. Naopak, ak spoločnosť pre umorovanie daňovej straty v budúcnosti nebude musieť platiť daň z príjmov, zobrazí túto skutočnosť v účtovnej závierke vykázaním odloženej daňovej pohľadávky.

Príklad 1: Vznik odloženého daňového záväzku

Obstarávacia cena osobného automobilu bola 24 000 Eur. Auto je uvedené do používania v októbri 2021. Predpokladaná doba používania je 5 rokov. Účtovné odpisy sú rovnomerné. Daňové odpisy sa vypočítajú rovnomernou metódou na 4 roky.

Účtovná hodnota automobilu

Mesačné účtovné odpisy vypočítame tak, že sumu 24 000 Eur vydelíme číslom 60 (5 rokov x 12 mesiacov), čo bude predstavovať účtovný odpis, o ktorom budeme mesačne účtovať od novembra 2021 do októbra 2026.

Na konci roka 2021 vypočítame účtovnú hodnotu tak, že od od obstarávacej ceny odrátane súčet mesačných odpisov za rok 2021. Na konci roka ju 2022 vypočítame tak, že od účtovnej hodnoty na konci roka 2021 odrátame súčet odpisov za rok 2022. A tak pokračujeme až do roku 2026.

účtovná hodnota na konci 2021 = obstarávacia cena – odpisy (za dva mesiace roka 2021), teda 24 000 – (2 x 400) = 23 200 Eur

účtovná hodnota na konci 2022 = účtovná hodnota na konci 2021 – odpisy (za 12 mesiacov roka 2022), teda 23 200 – (12 x 400) = 18 400 Eur

účtovná hodnota na konci 2023 = účtovná hodnota na konci 2022 – odpisy (za 12 mesiacov roka 2023), teda 18 400 – (12 x 400) = 13 600 Eur

účtovná hodnota na konci 2024 = účtovná hodnota na konci 2023 – odpisy (za 12 mesiacov roka 2024), teda 13 600 – (12 x 400) = 8 800 Eur

účtovná hodnota na konci 2025 = účtovná hodnota na konci 2024 – odpisy (za 12 mesiacov roka 2025), teda 8 800 – (12 x 400) = 4 000 Eur

účtovná hodnota na konci 2026 = účtovná hodnota na konci 2025 – odpisy (za 10 mesiacov roka 2026), teda 4000 – (10 x 400) = 0 Eur

Daňová základňa automobilu

Ročné daňové odpisy vyrátame tak, že sumu 24 000 Eur vydelíme číslo 4 (4 roky) a dostaneme sumu 6 000 Eur, čo bude predstavovať daňový odpis pre rok 2021, 2022, 2023 a 2024.

Na konci roka 2021 vypočítame daňovú základňu tak, že od obstarávacej ceny odrátame ročný daňový odpis za rok 2021. Na konci roka ju 2022 vypočítame tak, že od daňovej základne na konci roka 2021 odrátame ročný daňový odpis za rok 2022. A tak pokračujeme až do roku 2026.

daňová základňa na konci 2021 = obstarávacia cena – odpisy za 2021, teda 24 000 – 6 000 = 18 000 Eur

daňová základňa na konci 2022 = daňová základňa na konci 2021 – odpisy za 2022, teda 18 000 – 6 000 = 12 000 Eur

daňová základňa na konci 2023 = daňová základňa na konci 2022 – odpisy za 2023, teda 12 000 – 6 000 = 6 000 Eur

daňová základňa na konci 2024 = daňová základňa na konci 2023 – odpisy za 2024, teda 6 000 – 6 000 = 0 Eur

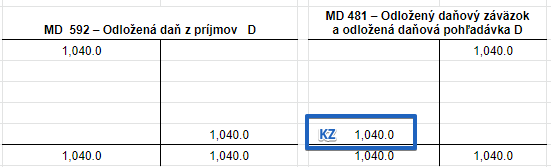

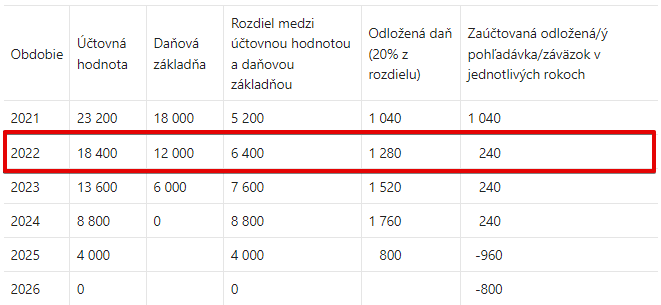

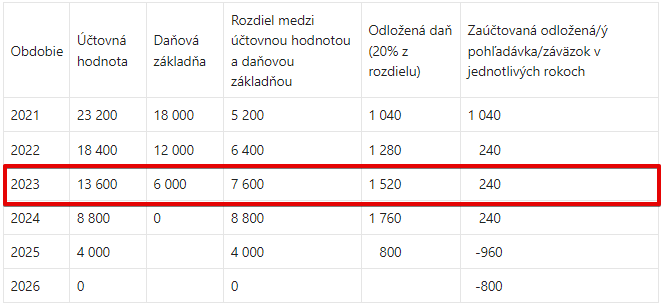

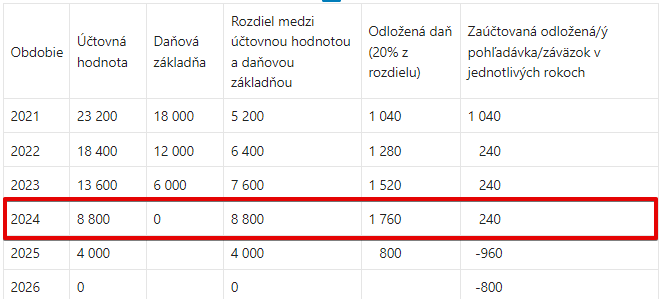

| Obdobie | Účtovná hodnota | Daňová základňa | Rozdiel medzi účtovnou hodnotou a daňovou základňou | Odložená daň (20% z rozdielu) | Zaúčtovaná odložená/ý pohľadávka/záväzok v jednotlivých rokoch |

| 2021 | 23 200 | 18 000 | 5 200 | 1 040 | 1 040 |

| 2022 | 18 400 | 12 000 | 6 400 | 1 280 | 240 |

| 2023 | 13 600 | 6 000 | 7 600 | 1 520 | 240 |

| 2024 | 8 800 | 0 | 8 800 | 1 760 | 240 |

| 2025 | 4 000 | 4 000 | 800 | -960 | |

| 2026 | 0 | 0 | -800 |

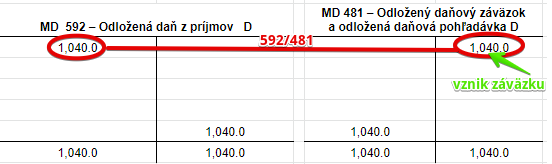

2021

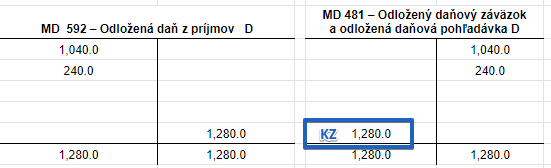

Na konci roka 2021 je účtovná hodnota automobilu 23 200 Eur a daňová hodnota 18 000 Eur a teda rozdiel medzi nimi je 5 200 Eur. Dočasný kladný rozdiel medzi účtovnou a daňovou hodnotou spôsobil vznik odloženého daňového záväzku vo výške 1 040 Eur (20% z 5 200 Eur). Túto skutočnosť musíme zaúčtovať.

Predkontácia bud evyzerať takto: 592 / 481 suma: 1 040 Eur.

Na stranu D na účte 481 – Odložený daňový záväzok a odložená daňová pohľadávka účtujeme vznik odloženého daňového záväzku. Účet 481 – Odložený daňový záväzok a odložená daňová pohľadávka je účet s premenlivým zostatkom ale záväzok sa na ňom účtuje na rovnakú stranu ako pri účtoch pasív (viď základné pravidlá účtovania).

Keďže v podvojnom účtovníctve musíme účtovať na dve strany, účtujeme sumu 1 040 Eur aj na stranu MD a to na účte 592 – Odložená daň z príjmov.

Touto účtovnou operáciou sme dosiahli, že odložený daňový záväzok je vo výške 1 040 Eur, tak ako sme to potrebovali pre rok 2021. V tabuľke vidíme, že odložený daňový záväzok je vo výške 1 040 Eur (stĺpec Odložená daň).

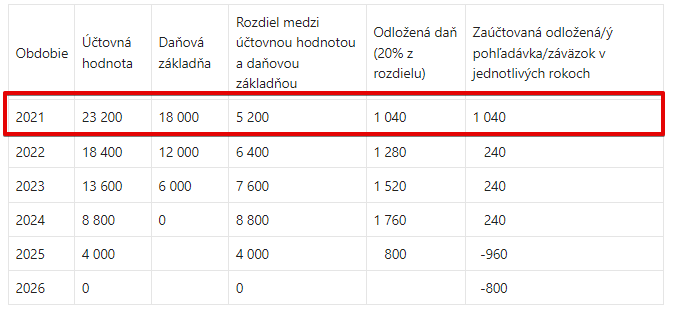

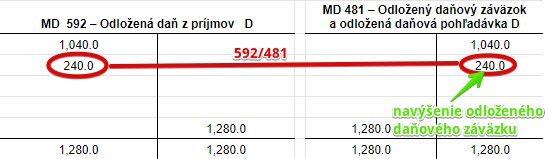

2022

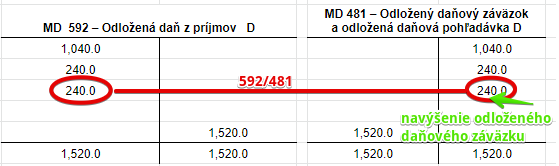

Na konci roka 2022 je účtovná hodnota automobilu 18 400 Eur a daňová hodnota 12 000 Eur a teda rozdiel medzi nimi je 6 400 Eur. Dočasný kladný rozdiel medzi účtovnou a daňovou hodnotou sa zvýšil o 1 200 Eur (6 400 – 5 200) a teda logicky sa zvýšil aj odložený daňový záväzok. Odložený daňový záväzok na konci roka 2022 bol 1 280 Eur (20% z 6 400 Eur). V minulom roku sme účtovali odložený daňový záväzok vo výške 1 040 Eur, avšak tento rok je už 1 280 teda o 240 Eur vyšší. Toto zvýšenie musíme zaúčtovať.

Predkontácia bud evyzerať takto: 592 / 481 suma: 240 Eur.

Na stranu D na účte 481 – Odložený daňový záväzok a odložená daňová pohľadávka účtujeme navýšenie odloženého daňového záväzku o 240 Eur. Účet 481 – Odložený daňový záväzok a odložená daňová pohľadávka je účet s premenlivým zostatkom ale navýšenie záväzku sa na ňom účtuje na rovnakú stranu ako pri prírastkoch na účtoch pasív (viď základné pravidlá účtovania).

Keďže v podvojnom účtovníctve musíme účtovať na dve strany, účtujeme sumu 240 Eur aj na stranu MD a to na účte 592 – Odložená daň z príjmov.

Touto účtovnou operáciou sme dosiahli, že odložený daňový záväzok je vo výške 1 280 Eur, tak ako sme to potrebovali pre rok 2022. V tabuľke vidíme, že odložený daňový záväzok je vo výške 1 280 Eur (stĺpec Odložená daň). Minulý rok sme zaúčtovali len 1 040 Eur a preto sme museli tento rok zaúčtovať jeho navýšenie, aby sme dosiahli požadovanú hodnotu konečného zostatku na účte 481.

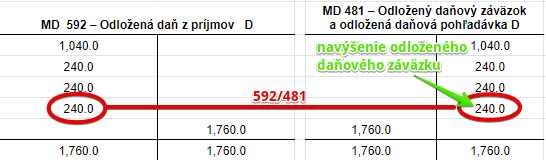

2023

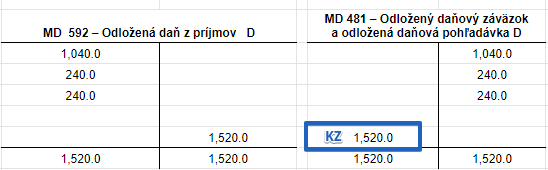

Na konci roka 2023 je účtovná hodnota automobilu 13 600 Eur a daňová hodnota 6 000 Eur a teda rozdiel medzi nimi je 7 600 Eur. Dočasný kladný rozdiel medzi účtovnou a daňovou hodnotou sa zase zvýšil o 1 200 Eur (7 600 – 6 400) a teda logicky sa zvýšil aj odložený daňový záväzok. Odložený daňový záväzok na konci roka 2023 bol 1 520 Eur (20% z 7 600 Eur). V minulom roku sme mali zaúčtovaný odložený daňový záväzok vo výške 1 280 Eur (vidíme to na konečnom zostatku na účte 481), avšak tento rok je už 1 520 teda o 240 Eur vyšší. Toto zvýšenie musíme zaúčtovať.

Predkontácia bud evyzerať takto: 592 / 481 suma: 240 Eur.

Na stranu D na účte 481 – Odložený daňový záväzok a odložená daňová pohľadávka účtujeme ďalšie navýšenie odloženého daňového záväzku o 240 Eur. Účet 481 – Odložený daňový záväzok a odložená daňová pohľadávka je účet s premenlivým zostatkom ale navýšenie záväzku sa na ňom účtuje na rovnakú stranu ako pri prírastkoch na účtoch pasív (viď základné pravidlá účtovania).

Keďže v podvojnom účtovníctve musíme účtovať na dve strany, účtujeme sumu 240 Eur aj na stranu MD a to na účte 592 – Odložená daň z príjmov.

Touto účtovnou operáciou sme dosiahli, že odložený daňový záväzok je vo výške 1 520 Eur, tak ako sme to potrebovali pre rok 2023. V tabuľke vidíme, že odložený daňový záväzok je vo výške 1 520 Eur (stĺpec Odložená daň). Minulý rok sme mali zaúčtované na účte 481 len 1 280 Eur a preto sme museli aj tento rok zaúčtovať jeho navýšenie, aby sme dosiahli požadovanú hodnotu konečného zostatku na účte 481.

2024

Na konci roka 2024 je účtovná hodnota automobilu 8 800 Eur a daňová hodnota 0 Eur a teda rozdiel medzi nimi je 8 800 Eur. Dočasný kladný rozdiel medzi účtovnou a daňovou hodnotou sa zase zvýšil o 1 200 Eur (8 800 – 7 600) a teda logicky sa zvýšil aj odložený daňový záväzok. Odložený daňový záväzok na konci roka 2024 bol 1 760 Eur (20% z 8 800 Eur). V minulom roku sme mali zaúčtovaný odložený daňový záväzok vo výške 1 520 Eur (vidíme to na konečnom zostatku na účte 481), avšak tento rok je už 1 760 teda o 240 Eur vyšší. Toto zvýšenie musíme zaúčtovať.

Predkontácia bud evyzerať takto: 592 / 481 suma: 240 Eur.

Na stranu D na účte 481 – Odložený daňový záväzok a odložená daňová pohľadávka účtujeme ďalšie navýšenie odloženého daňového záväzku o 240 Eur. Účet 481 – Odložený daňový záväzok a odložená daňová pohľadávka je účet s premenlivým zostatkom ale navýšenie záväzku sa na ňom účtuje na rovnakú stranu ako pri prírastkoch na účtoch pasív (viď základné pravidlá účtovania).

Keďže v podvojnom účtovníctve musíme účtovať na dve strany, účtujeme sumu 240 Eur aj na stranu MD a to na účte 592 – Odložená daň z príjmov.

Touto účtovnou operáciou sme dosiahli, že odložený daňový záväzok je vo výške 1 760 Eur, tak ako sme to potrebovali pre rok 2024. V tabuľke vidíme, že odložený daňový záväzok je vo výške 1 760 Eur (stĺpec Odložená daň). Minulý rok sme mali zaúčtované na účte 481 len 1 520 Eur a preto sme museli aj tento rok zaúčtovať jeho navýšenie, aby sme dosiahli požadovanú hodnotu konečného zostatku na účte 481.

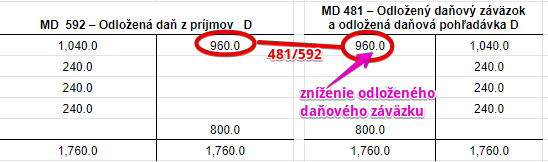

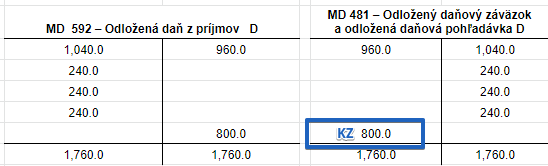

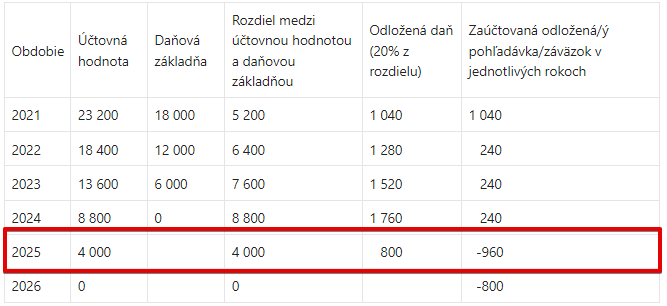

2025

Na konci roka 2025 je účtovná hodnota automobilu 4 000 Eur a daňová hodnota 0 Eur a teda rozdiel medzi nimi je 4 000 Eur. Dočasný kladný rozdiel medzi účtovnou a daňovou hodnotou tentoraz znížil o 960 Eur (800 – 1 760) a teda znížil sa nám aj odložený daňový záväzok. Odložený daňový záväzok na konci roka 2025 bol 800 Eur (20% z 4 000 Eur). V minulom roku sme mali zaúčtovaný odložený daňový záväzok vo výške 1 760 Eur (vidíme to na konečnom zostatku na účte 481), avšak tento rok je už len 800 Eur teda o 960 Eur nižší. Toto zníženie musíme zaúčtovať.

Predkontácia bud evyzerať takto: 481 / 592 suma: 960 Eur.

Na stranu MD na účte 481 – Odložený daňový záväzok a odložená daňová pohľadávka účtujeme zníženie odloženého daňového záväzku o 960 Eur. Účet 481 – Odložený daňový záväzok a odložená daňová pohľadávka je účet s premenlivým zostatkom ale zníženie záväzku sa na ňom účtuje na rovnakú stranu ako pri úbytkoch na účtoch pasív (viď základné pravidlá účtovania).

Keďže v podvojnom účtovníctve musíme účtovať na dve strany, účtujeme sumu 960 Eur aj na stranu D a to na účte 592 – Odložená daň z príjmov.

Touto účtovnou operáciou sme dosiahli, že odložený daňový záväzok je vo výške 800 Eur, tak ako sme to potrebovali pre rok 2025. V tabuľke vidíme, že odložený daňový záväzok je vo výške 800 Eur (stĺpec Odložená daň). Minulý rok sme mali zaúčtované na účte 481 sumu 1 760 Eur a preto sme museli tento rok zaúčtovať jeho zníženie, aby sme dosiahli požadovanú hodnotu konečného zostatku na účte 481.

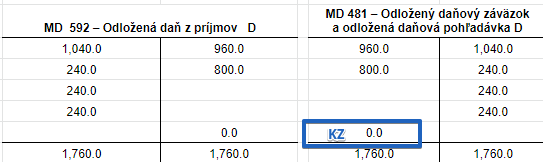

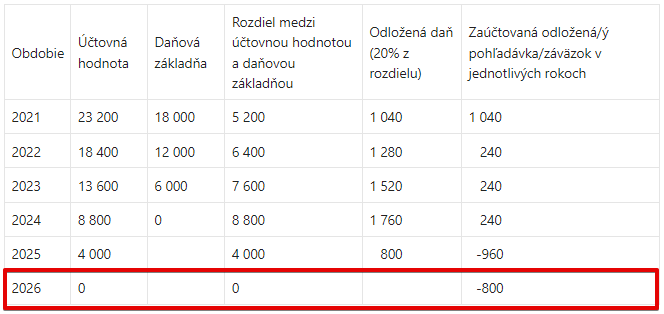

2026

Na konci roka 2026 je účtovná hodnota automobilu 0 Eur a daňová hodnota tiež 0 Eur a teda už tu nemáme žiaden rozdiel medzi nimi. Odložený daňový záväzok na konci roka 2025 bol 800 Eur (20% z 4 000 Eur), avšak tento rok je už 0 Eur teda o 800 Eur nižší. Toto zníženie musíme zaúčtovať.

Predkontácia bud evyzerať takto: 481 / 592 suma: 800 Eur.

Na stranu MD na účte 481 – Odložený daňový záväzok a odložená daňová pohľadávka účtujeme zníženie odloženého daňového záväzku o 800 Eur. Účet 481 – Odložený daňový záväzok a odložená daňová pohľadávka je účet s premenlivým zostatkom ale zníženie záväzku sa na ňom účtuje na rovnakú stranu ako pri úbytkoch na účtoch pasív (viď základné pravidlá účtovania).

Keďže v podvojnom účtovníctve musíme účtovať na dve strany, účtujeme sumu 960 Eur aj na stranu D a to na účte 592 – Odložená daň z príjmov.

Touto účtovnou operáciou sme dosiahli, že odložený daňový záväzok je vo výške 0 Eur, tak ako sme to potrebovali pre rok 2026. V tabuľke vidíme, že odložený daňový záväzok je vo výške 0 Eur (stĺpec Odložená daň). Minulý rok sme mali zaúčtované na účte 481 sumu 800 Eur a preto sme museli tento rok zaúčtovať jeho zníženie, aby sme dosiahli požadovanú hodnotu konečného zostatku na účte 481.

Príklad 2: Vznik odloženej daňovej pohľadávky

Stav materiálu na sklade na konci roka 2020 je 6 000 Eur, pričom k tomuto materiálu je zaúčtovaná opravná položka vo výške 2 000 Eur predkontáciou 505/191. Účtovná hodnota materiálu je teda len 4 000 Eur (6 000 – 2 000). Daňová základňa materiálu je však 6 000 Eur. V roku 2021 sa všetok materiál spotrebuje vo výrobe.

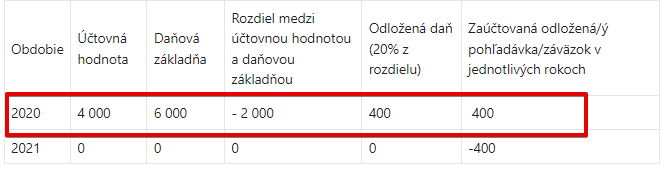

| Obdobie | Účtovná hodnota | Daňová základňa | Rozdiel medzi účtovnou hodnotou a daňovou základňou | Odložená daň (20% z rozdielu) | Zaúčtovaná odložená/ý pohľadávka/záväzok v jednotlivých rokoch |

| 2020 | 4 000 | 6 000 | – 2 000 | 400 | 400 |

| 2021 | 0 | 0 | 0 | 0 | -400 |

V roku 2020 teda vzniká dočasný rozdiel vo výške 2 000 Eur, keďže účtovná hodnota materiálu je nižšia ako je jeho daňová základňa. Vzniká nám teda odložená daňová pohľadávka vo výške 400 Eur (20% z 2 000 Eur).

V roku 2021 sa materiál spotrebuje vo výrobe a teda konečný zostatok na účte 112 bude nula (teda jeho účtovná hodnota bude nula). Daňová hodnota bude takisto nula. Rozdiel medzi nimi bude logicky tiež nula. V roku 2021 teda už neexistuje odložená daňová pohľadávka. My však v účtovníctve máme zaúčtovanú odloženú daňovú pohľdávku vo výške 400 Eur. Aby sme dosiahli, že na účte 481 bude zostatok nula, musíme zaúčtovať zníženie odloženej daňovej pohľadávky o 400 Eur.

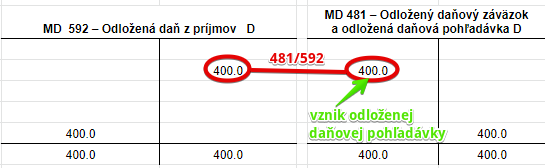

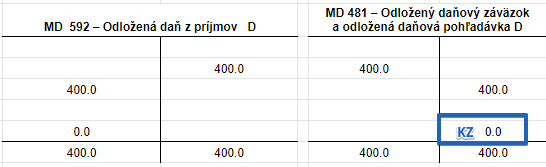

2020

Na konci roka 2020 musíme účtovať vznik odloženej daňovej pohľadávky vo výške 400 Eur.

Predkontácia bude vyzerať takto: 481 / 592 suma: 400 Eur

Na stranu MD na účte 481 – Odložený daňový záväzok a odložená daňová pohľadávka účtujeme vznik odloženej daňovej pohľadávky. Účet 481 – Odložený daňový záväzok a odložená daňová pohľadávka je účet s premenlivým zostatkom ale pohľadávku sa na ňom účtuje na rovnakú stranu ako pri účtoch aktív (viď základné pravidlá účtovania).

Keďže v podvojnom účtovníctve musíme účtovať na dve strany, účtujeme sumu 400 Eur aj na stranu D a to na účte 592 – Odložená daň z príjmov.

Touto účtovnou operáciou sme dosiahli, že odložená daňová pohľadávka je vo výške 400 Eur, tak ako sme to potrebovali pre rok 2020. V tabuľke vidíme, že odložená daňová pohľadávka je vo výške 400 Eur (stĺpec Odložená daň).

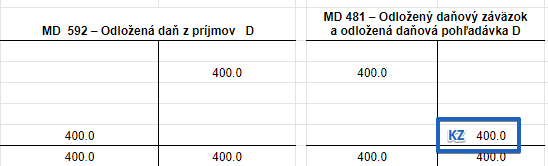

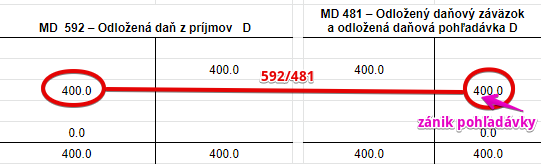

2021

V roku 2021 sa materiál spotrebuje a teda konečný zostatok na účte 112 bude nula (teda jeho účtovná hodnota bude nule). Daňová hodnota bude takisto nula. Rozdiel medzi nimi bude logicky tiež nula. V roku 2021 teda už neexistuje odložená daňová pohľadávka. My však v účtovníctve máme zaúčtovanú odloženú daňovú pohľdávku vo výške 400 Eur. Aby sme dosiahli, že na účte 481 bude zostatok nula, musíme zaúčtovať zníženie odloženej daňovej pohľadávky o 400 Eur.

Predkontácia bude vyzerať takto: 592 / 481 suma: 400 Eur

Na stranu D na účte 481 – Odložený daňový záväzok a odložená daňová pohľadávka účtujeme zníženie (zánik) odloženej daňovej pohľadávky. Účet 481 – Odložený daňový záväzok a odložená daňová pohľadávka je účet s premenlivým zostatkom ale zníženie (zánik) pohľadávky sa na ňom účtuje na rovnakú stranu ako pri účtoch aktív (viď základné pravidlá účtovania).

Keďže v podvojnom účtovníctve musíme účtovať na dve strany, účtujeme sumu 400 Eur aj na stranu MD a to na účte 592 – Odložená daň z príjmov.

Touto účtovnou operáciou sme dosiahli, že odložená daňová pohľadávka je vo výške 0 Eur, tak ako sme to potrebovali pre rok 2021. V tabuľke vidíme, že odložená daňová pohľadávka je nula (stĺpec Odložená daň).

Účtovanie na strane MD:

Účtovanie na strane D:

Príklady predkontácií v praxi nájdete tu

V prípade komentárov či otázok, prosím využite možnosť komentovania nižšie.