Vlastné imanie delíme na položky, ktoré vznikajú pri založení spoločnosti (investície spoločníkov do podnikateľskej činnosti) a položky, ktoré vznikajú počas doby existencie spoločnosti (položky vytvorené vlastbou činnosťou resp. získané prostredníctvom darov, či dodatočnými vkladmi do imania spoločnosti).

Položky, ktoré vznikajú pri založení spoločnosti:

- základné imanie

- emisné ážio

- zákonný rezevrný fond z kapitálových vkladov

- nedeliteľný fond z kapitálových vkladov

- ostatné kapitálové fondy

Položky, ktoré vznikajú počas doby existencie spoločnosti:

- interné:

- zmeny základného imania

- zákonný rezervný fond

- nedeliteľný fond

- štatutárne fondy

- ostatné fondy

- výsledok hospodárenia (zisk)

- externé:

- dodatočné vklady spoločníkov

- oceňovacie rozdiely

V účtovej osnove máme na účtovanie o vlastnom imaní triedu 4 – Kapitálové účty a dlhodobé záväzky a to skupiny 41 – Základné imanie a kapitálové fondy, 42 – Fondy tvorené zo zisku a prevedené výsledky hospodárenia, 43 – Výsledok hospodárenia a 49 – Fyzická osoba – podnikateľ.

Prvou skupinou triedy 4 je skupina 41 – Základné imanie a kapitálové fondy:

411 – Základné imanie

412 – Emisné ážio

413 – Ostatné kapitálové fondy

414 – Oceňovacie rozdiely z precenenia majetku a záväzkov

415 – Oceňovacie rozdiely z kapitálových účastín

416 – Oceňovacie rozdiely z precenenia pri zlúčení, splynutí a rozdelení

417 – Zákonný rezervný fond z kapitálových vkladov

418 – Nedeliteľný fond z kapitálových vkladov

419 – Zmeny základného imania

Základné imanie je začiatočným vlastným zdrojom financovania spoločnosti, pričom vyjadruje súčet vkladov všetkých spoločníkov (peňažných aj nepeňažných). Suma základného imania sa zapisuje do obchodného registra. Stav základného imania evidujeme na účte 411 – Základné imanie a jeho pohyby na účet 419 – Zmeny základného imania. Pri vzniku spoločnsti účtujeme základné imania priamo na účet 411, na základe výpisu z obchodného registra (teda účtujeme vznik základného imania ku dňu zápisu imania do obchodného registra). Na účte 419 potom účtujeme zvýšenie či zníženie tohto imania ešte predtým, ako je zapísané do obchodného registra.

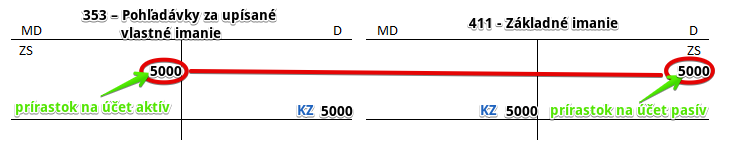

Príklad 1: Vznik obchodnej spoločnosti – upísanie základného imania zapísaného do obchodného registra

Pri vzniku spoločnosti bolo do tejto účtovnej jednotky vložených 5 000 Eur ako peňažný vklad spoločníkov do základného imania. Dňa 01.03.2022 vidíme, že základné imanie bolo zapísané v obchodnom registri.

Predkontácia bude vyzerať takto: 353/411 suma: 5 000 Eur

Zároveň však musíme zaúčtovať aj základné imania ako vznik pasíva. Preto účtujeme na stranu D na účte 411 – Základné imanie sumu 5000 Eur ako vznik pasíva. Účet 411 – Základné imanie je účet pasív a prírastky na takýto účet účtujeme práve na stranu D (viď základné pravidlá účtovania).

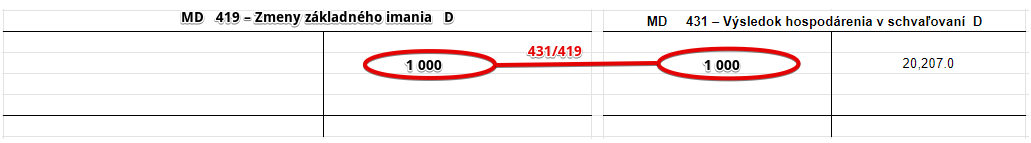

Príklad 2: Zvýšenie základného imania

Spoločnosť nemože mať na konci účtovného obdobia konečný zostatok na účte 431 – Výsledok hospodárenia v schvaľovaní, pretože spoločníci sú povinní rozhodnúť o použití zisku do konca účtovného obdobia. V prípade, ak spoločnosť použije časť zisku zvýšenie základného imania, predkontácia bude vyzerať takto: 431 / 419

Povedzme, že v tomto prípade spoločnosť použije časť zisku na zvýšenie základného imania spoločnosti, čo v tomto prípade predstavuje 1 000 Eur.

Pohyby na účtoch budú vyzerať takto:

Kedže zisk z minulého roka sme na začiatku nasledujúceho účtovného obdobia zaúčtovali na účte 431 – Výsledok hospodárenia v schvaľovaní na stranu D, jeho použitie musíme účtovať na tomto účte na opačnej strane a teda na strane MD. Preto použitie zisku na zvýšenie základného imania vo výške 1 000 Eur účtujeme práve na stranu MD.

Zmenu a v tomto prípade zvýšenie základného imania evidujeme na účte 419 – Zmeny základného imania. Zvýšenie základného imania účtujeme na stranu D na účte 419 – Zmeny základného imania, keďže na účte 431 – Výsledok hospodárenia v schvaľovaní sme účtovali na stranu MD.

Zmena výšky základného imania ešte nebola v tomto kroku zapísaná do obchodného registra a preto sme na istý čas použili účet 419 – Zmeny základného imania. Po tom, čo zmenu zareistrujú do obchodného registra, musíme zvýšenie základného imania zaúčtovať predkontáciou 419/411.

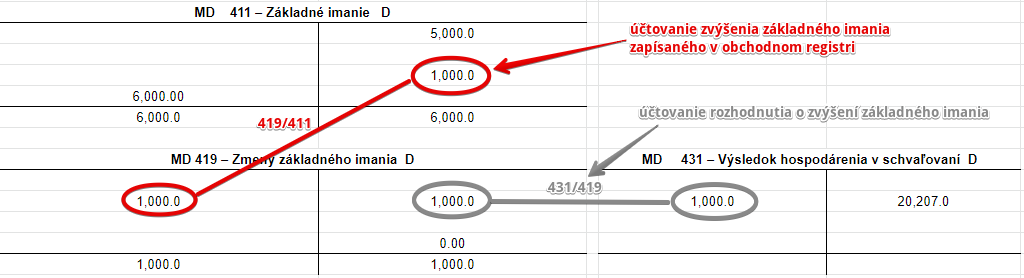

Príklad 3: Zápis zvýšenia základného imania do obchodného registra

V tomto prípade ideme účtovať zvýšenie základného imania, ktoré už je zapísané v obchodnom registri. Teda už môžeme účtovať zvýšenie na účet 411. Účet 411 – Základné imanie je účet pasív a preto všetky prírastky na tento účet (v tomto prípade zvýšenie základného imania) účtujeme na stranu Dal.

Pohyby na účtoch vyzerali takto (čerevená farba):

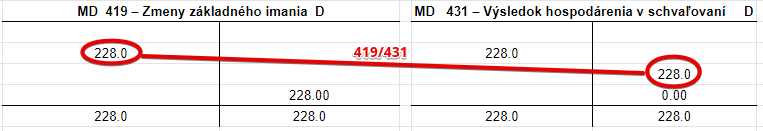

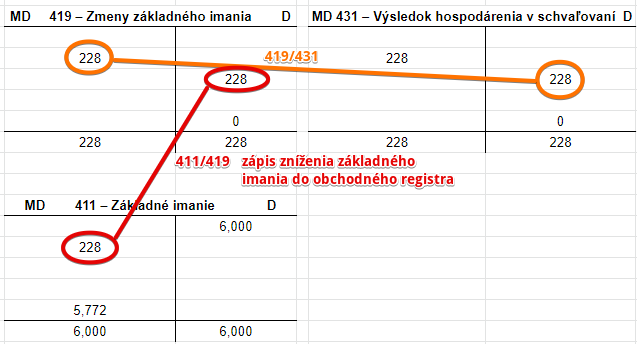

Príklad 4: Vysporiadanie straty znížením základného imania

Spoločnosť sa môže rozhodnúť, že stratu z minulého roka vysporiada znížením základného imania. Rozhodnutie o znížení základného imania musíme zaúčtovať.

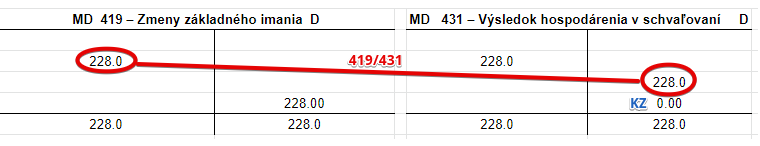

Predkontácia bude vyzerať takto: 419 / 431 suma: 228 Eur

Pohyby na účtoch budú vyzerať takto:

Kedže stratu z minulého roka sme na začiatku nasledujúceho účtovného obdobia zaúčtovali na účte 431 – Výsledok hospodárenia v schvaľovaní na stranu MD, jej vysporiadanie musíme účtovať na tomto účte na opačnej strane a teda na strane D. Preto vysporiadanie straty zníženim základného imania vo výške 228 Eur účtujeme práve na stranu D na účte 431.

V tomto prípade sme sa rozhodli, že stratu vysporiadame znížením základného imania (nejde teda priamo o úhradu straty z nejakého fondu či zo strany spoločníkov, avšak využijeme na to len časť základného imania). Základné imanie evidujeme na účte 411 – Základné imanie. Zmeny na tomto účte však účtujeme až po zápise do obchodného registra. Zmena zápisu v obchodnom registri sa však neúčtuje hneď po rozhodnutí, keďže administratíva okolo zápisu v registri si vyžaduje niekoľko pracovných dní.

Preto na evidovanie plánovanej zmeny na základnom imaní používame na to určený účet a to účet 419 – Zmeny základného imania. V tomto prípade riešime vysporiadanie straty, ktorú sme účtovali na stranu D na účte 431 – Výsledok hospodárenia v schvaľovaní. Keďže v podvojnom účtovníctve účtujeme vždy na dve strany, v tomto prípade budeme na účet 419 – Zmeny základného imania účtovať na opačnú stranu ako sme účtovali na účte 431 – Výsledok hospodárenia v schvaľovaní. Účtujeme teda na stranu MD na účte 419 – Zmeny základného imania.

Konečný zostatok na účte 431 – Výsledok hospodárenia v schvaľovaní je teda nula.

Po tom, čo zmenu zareistrujú do obchodného registra, musíme zníženie základného imania zaúčtovať predkontáciou 411/419.

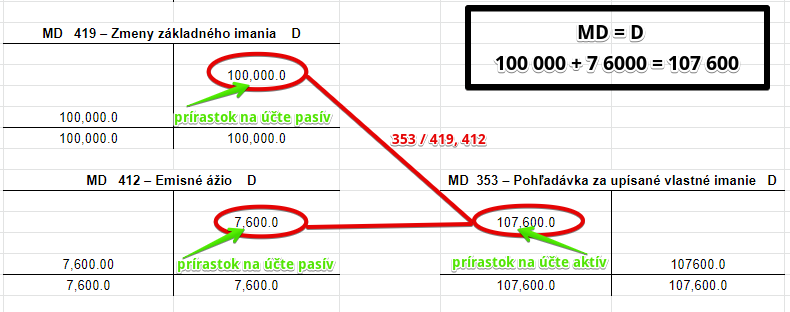

Príklad 5: Vznik emisného ážia pri emisii akcií

Spoločnosť emitovala (vydala) 200 kusov kmeňových akcií pričom ich nominálna hodnota (par value) bola 500 Euro za 1 akciu. Pri emisie vzniklo emisné ážio vo výške 38 Eur na akciu. Túto skutočnosť musíme zaúčtovať.

Predkontácia bude vyzerať takto: 353 / 419, 412 suma: 107 600 Eur

Spoločnosť vydala 200 kusov akcií s menovitou hodnotou 500 Eur za akciu. Spolu teda pôjde o zvýšenie základného imania o 100 000 Eur (200×500=100 000). Avšak pri emisii vzniklo aj emisné ážio vo výške 38 Eur za akciu a teda celkovo 7 600 Eur (200×38=7 600). To že vzniklo emisné ážio znamená, že spoločnosť predala akcie za vyššiu cenu ako je ich menovitá hodnota.

Emisné ážio sa považuje za ďalší vklad do spoločnosti aj napriek tomu, že nezvyšuje základné imanie spoločnosti. Spoločnosť teda vydala akcie s menovitou celkovou hodnotou 100 000 Eur, avšak predala ich za 107 600 Eur, z čoho 100 000 Eur sa považuje za zmenu základného imania a 7 600 Eur za ďalší vklad do spoločnosti.

Účet 412 – Emisné ážio a aj účet 419 – Zmeny základného imania sú pasívne účty a preto prírastky na týchto účtoch účtujeme práve na stranu D. Na účet 419 – Zmeny základného imania sme na stranu D zaúčtovali sumu 100 000 Eur a na účte 412 – Emisné ážio sme zaúčtovali na stranu D sumu 7 600 Eur. Na účtoch pasív účtujeme prírastok vždy na stranu D (viď základné pravidlá účtovania).

To, že spoločnosť predala akcie za 107 600 Eur znamená, že očakáva, že investor aj za tieto akcie logicky zaplatí. Ešte ich však nezaplatil. Preto emisiou akcií vzniká spoločnosti pohľadávka voči investorom. A teda túto pohľadávku účtujeme na stranu MD na účte 353 – Pohľadávka za upísané vlastné imanie. Účet 353 – Pohěadávka za upísané vlastné imanie je účet aktív a na účte aktív účtujeme prírastok vždy na strane MD (viď základné pravidlá účtovania).

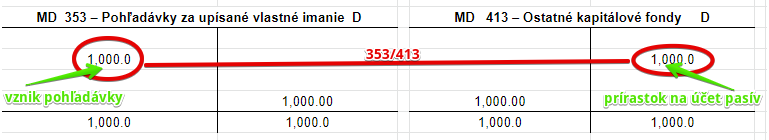

Príklad 6: Rozhodnutie spoločníka o vklade do spoločnosti bez zvýšenia základného imania

Spoločník sa rozhodol vložiť do spoločnosti 1 000 Eur (ako dar), ktoré nie sú určené na zvýšenie základného imania (teda nebudeme navyšovať sumu evidovanú na účte 411 – Základné imanie). Vlastné imanie spolčonosti ale samozrejme zvýšia. Budeme ich teda účtovať do ostatných kapitálových fondov (teda na účet 413 – Ostatné kapitálové fondy).

Predkontácia bude vyzetať takto: 353 / 413 suma: 1 000 Eur

Spoločník sa rozhodol vložiť do spoločnosti 1 000 Eur. Spoločnosť teda očakáva, že tento vklad splatí a vzniká jej teda pohľadávka voči spoločníkovi. Preto účtujeme sumu 1 000 Eur na stranu MD na účet 353 – Pohľadávka za upísané vlastné imanie. Účet 353 – Pohľadávka za upísané vlastné imanie je účet aktív a prírastky na takýto účet účtujeme práve na stranu MD (viď základné pravidlá účtovania).

Pripomeňme si, že ostatné kapitálové fondy tvoria jednu časť vlastného imania spoločnosti. Ďalšou časťou vlastného imania je základné imanie (viď formulár účtovnej závierky). Častokrát si zamieňame termín základné imanie a vlastné imanie, preto je treba pripomenúť rozdiel.

V tomto prípade sme teda účtovali navýšenie ostatných kapitálových fondov. Preto sme sumu 1 000 Eur účtovali na stranu D na účet 413 – Ostatné kapitálové fondy. Ide o účet pasív a na účte pasív účtujeme prírastok vždy na stranu D (viď základné pravidlá účtovania).

Vklad spoločníka teda spôsobí navýšenie vlastného imania o 1 000 Eur prostredníctvom ostatných kapitálových fondov.

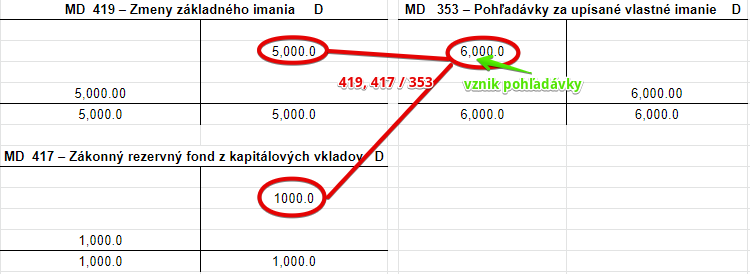

Príklad 7: Upísanie vkladu do zákonného rezervného fondu

Spoločník sa pri vzniku s.r.o. rozhdol dobrovoľne vložiť do spoločnosti okrem základného imania vo výške 5000 Eur ešte ďalších 1000 Eur do zákonného rezervného fondu z kapitálových vkladov.

Predkontácia bude vyzerať takto: 419, 417 / 353 suma: 6 000 Eur

Keďže spoločník sa zaviazal, že do spoločnosti vloží 6000 Eur, spoločnosti vznikla pohľadávka voči spoločníkovi, keďže očakáva, že spoločník túto sumu zaplatí (teda “pohľadáva” si túto sumu). Preto účtujeme vznik pohľadávky ako prírastok na účte 353 – Pohľadávky za upísané vlastné imanie vo výške 6000 Eur na stranu MD na účte 353 – Pohľadávky za upísané vlastné imanie. Účet 353 – Pohľadávky za upísané vlastné imanie je účet aktív a prírastky na účtoch aktív účtujeme vždy na stranu MD (viď základné pravidlá účtovania).

Spoločník vloží do spoločnosti 6000 Eur, pričom 5000 Eur pôjde do základného imania a 1000 Eur do zákonného rezervného fondu z kapitálových vkladov.

Vieme teda, že základné imanie sa vytvorí (dôjde k zmene) vo výške 5000 Eur, avšak ešte nie je suma základného imania zapísaná v obchodnom registri, takže nemôžeme túto sumu účtovať na účet 411 – Základné imanie, keďže oficálne to ešte základné imanie nie je. Použijeme ale účet 419 – Zmeny základného imania, kde budeme evidovať sumu 5000 Eur až do zápisu do obchodného registra na strane D. Potom ju preúčtujeme na účet 411 – Základné imanie predkontáciou 419 / 411 (suma 5 000 Eur).

Zostalo nám ešte spomínaných 1000 Eur, ktoré musíme zaúčtovať na účet 417 – Zákonný rezervný fond z kapitálových vkladov. Účtujeme teda sumu 1000 Eur na stranu D na účet 417 – Zákonný rezervný fond z kapitálových vkladov ako prírastok na takýto účet, keďže spoločník sa rozhodol ho “naplniť” sumou 1000 Eur. Účet 417 – Zákonný rezervný fond z kapitálových vkladov je účet pasív a prírastky na takýto účet účtujeme práve na stranu D (viď základné pravidlá účtovania).

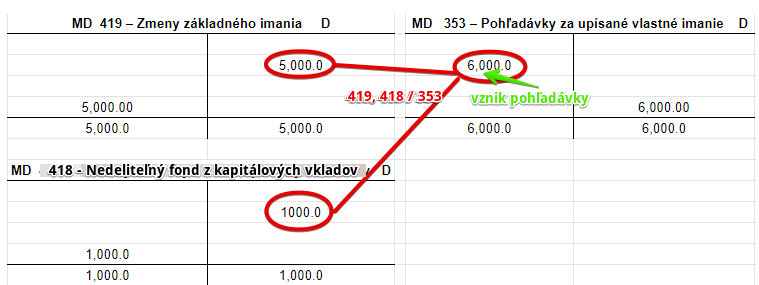

Príklad 8: Upísanie vkladu do nedeliteľného fondu z kapitálových vkladov

Pri vzniku družstva bolo vložených do družstva zo strany jeho členov okrem základného imania vo výške 5 000 Eur ešte ďalších 1 000 Eur do nedeliteľného fondu z kapitálových vkladov.

Predkontácia bude vyzerať takto: 419, 418 / 353 suma: 6 000 Eur

5000 Eur pôjde do základného imania a 1000 Eur do nedeliteľného fondu z kapitálových vkladov.

ieme teda, že základné imanie sa vytvorí (dôjde k zmene) vo výške 5000 Eur, avšak ešte nie je suma základného imania zapísaná v obchodnom registri, takže nemôžeme túto sumu účtovať na účet 411 – Základné imanie, keďže oficálne to ešte základné imanie nie je. Použijeme ale účet 419 – Zmeny základného imania, kde budeme evidovať sumu 5000 Eur až do zápisu do obchodného registra na strane D. Potom ju preúčtujeme na účet 411 – Základné imanie predkontáciou 419 / 411 (suma 5 000 Eur).

Zostalo nám ešte spomínaných 1000 Eur, ktoré musíme zaúčtovať na účet 418 – Nedeliteľný fond z kapitálových vkladov. Účtujeme teda sumu 1000 Eur na stranu D na účet 418 – Nedeliteľný fond z kapitálových vkladov ako prírastok na takýto účet, keďže družstvo ho “naplní” sumou 1000 Eur. Účet 4418 – Nedeliteľný fond z kapitálových vkladov je účet pasív a prírastky na takýto účet účtujeme práve na stranu D (viď základné pravidlá účtovania).

Druhou skupinou triedy 4 je skupina 42 – Fondy tvorené zo zisku a prevedené výsledky hospodárenia:

421 – Zákonný rezervný fond

422 – Nedeliteľný fond

423 – Štatutárne fondy

427 – Ostatné fondy

428 – Nerozdelený zisk minulých rokov

429 – Neuhradená strata minulých rokov

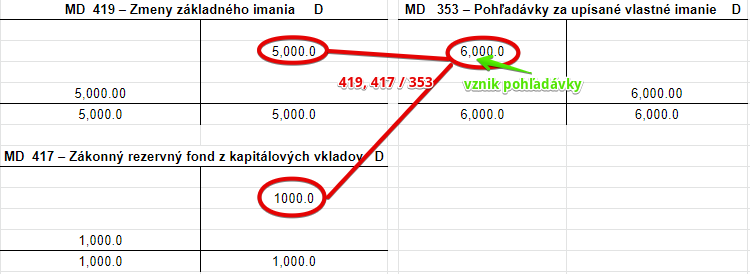

Príklad 9: Upísanie vkladu do zákonného rezervného fondu

Spoločník sa pri vzniku s.r.o. rozhdol dobrovoľne vložiť do spoločnosti okrem základného imania vo výške 5000 Eur ešte ďalších 1000 Eur do zákonného rezervného fondu z kapitálových vkladov.

Predkontácia bude vyzerať takto: 419, 417 / 353 suma: 6 000 Eur

Keďže spoločník sa zaviazal, že do spoločnosti vloží 6000 Eur, spoločnosti vznikla pohľadávka voči spoločníkovi, keďže očakáva, že spoločník túto sumu zaplatí (teda “pohľadáva” si túto sumu). Preto účtujeme vznik pohľadávky ako prírastok na účte 353 – Pohľadávky za upísané vlastné imanie vo výške 6000 Eur na stranu MD na účte 353 – Pohľadávky za upísané vlastné imanie. Účet 353 – Pohľadávky za upísané vlastné imanie je účet aktív a prírastky na účtoch aktív účtujeme vždy na stranu MD (viď základné pravidlá účtovania).

Spoločník vloží do spoločnosti 6000 Eur, pričom 5000 Eur pôjde do základného imania a 1000 Eur do zákonného rezervného fondu z kapitálových vkladov.

Vieme teda, že základné imanie sa vytvorí (dôjde k zmene) vo výške 5000 Eur, avšak ešte nie je suma základného imania zapísaná v obchodnom registri, takže nemôžeme túto sumu účtovať na účet 411 – Základné imanie, keďže oficálne to ešte základné imanie nie je. Použijeme ale účet 419 – Zmeny základného imania, kde budeme evidovať sumu 5000 Eur až do zápisu do obchodného registra na strane D. Potom ju preúčtujeme na účet 411 – Základné imanie predkontáciou 419 / 411 (suma 5 000 Eur).

Zostalo nám ešte spomínaných 1000 Eur, ktoré musíme zaúčtovať na účet 417 – Zákonný rezervný fond z kapitálových vkladov. Účtujeme teda sumu 1000 Eur na stranu D na účet 417 – Zákonný rezervný fond z kapitálových vkladov ako prírastok na takýto účet, keďže spoločník sa rozhodol ho “naplniť” sumou 1000 Eur. Účet 417 – Zákonný rezervný fond z kapitálových vkladov je účet pasív a prírastky na takýto účet účtujeme práve na stranu D (viď základné pravidlá účtovania).

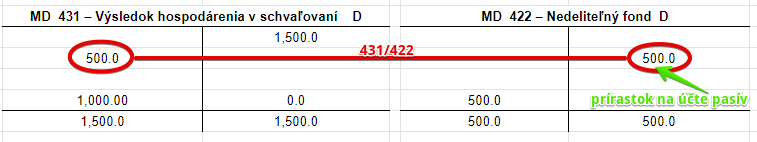

Príklad 10: Tvorba nedeliteľného fondu

Povedzme, že v tomto prípade družstvo použije 500 Eur zisku na tvorbu nedeliteľného fondu. V prípade, ak družstvo použije časť zisku na tvorbu nedelitelľého fondu, predkontácia bude vyzerať takto:

431 / 422 suma: 500 Eur

Pohyby na účtoch budú vyzerať takto:

Kedže zisk z minulého roka sme na začiatku nasledujúceho účtovného obdobia zaúčtovali na účte 431 – Výsledok hospodárenia v schvaľovaní na stranu D, jeho použitie musíme účtovať na tomto účte na opačnej strane a teda na strane MD. Preto použitie zisku na tvorbu nedeliteľného fondu vo výške 500Eur účtujeme práve na stranu MD.

Nedeliteľný fond evidujeme na účte 422 – Nedeliteľný fond. Tvorbu nedeliteľného fondu účtujeme ako prírastok na účet 422 – Nedeliteľný fond. Účet 422 – Nedeliteľný fond je účet pasív a preto všetky prírastky na tento účet účtujeme na stranu D (viď základné pravidlá účtovania).

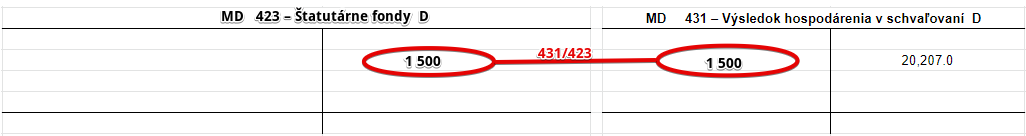

Príklad 11: Tvorba štatutárnych fondov

V prípade, ak spoločnosť použije časť zisku na tvorbu štatutárnych fondov, predkontácia bude vyzerať takto:

431 / 423

Povedzme, že v tomto prípade spoločnosť použije časť zisku na tvorbu štatutárnych fondov, čo v tomto prípade predstavuje 1 500 Eur.

Pohyby na účtoch budú vyzerať takto:

Tvorbu štatutárnych fondov evidujeme na účte 423 – Štatutárne fondy. Spoločnosť kumuluje prostriedky v tomto fonde, aby ich mohla použiť na oblasti, ktoré sú predmetom činnosti účtovnej jednotky, a ktoré boli uvedené v príslušnom internom predpise o tvorbe týchto fondov. Je to teda pre spoločnosť určitý druh záväzku voči spoločnosti samotnej.

Tvorbu štatutárnych fondov teda účtujeme ako prírastok na účet 423 – Štatutárne fondy. Účet 423 – Štatutárne fondy je účet pasív a preto všetky prírastky na tento účet účtujeme na stranu D (viď základné pravidlá účtovania).

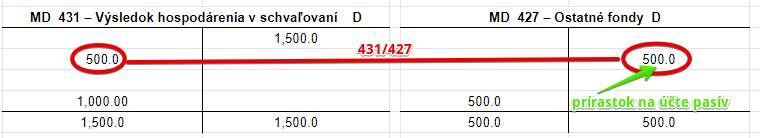

Príklad 12: Tvorba ostatného fondu

Povedzme, že v tomto prípade spoločnosť použije 500 Eur zisku na tvorbu ostatného fondu. V prípade, ak spoločnosť použije časť zisku na tvorbu ostatného fondu, predkontácia bude vyzerať takto:

431 / 427 suma: 500 Eur

Pohyby na účtoch budú vyzerať takto:

Kedže zisk z minulého roka sme na začiatku nasledujúceho účtovného obdobia zaúčtovali na účte 431 – Výsledok hospodárenia v schvaľovaní na stranu D, jeho použitie musíme účtovať na tomto účte na opačnej strane a teda na strane MD. Preto použitie zisku na tvorbu ostatného fondu vo výške 500Eur účtujeme práve na stranu MD.

Ostatný fond evidujeme na účte 427 – Ostatné fondy. Tvorbu ostatného fondu účtujeme ako prírastok na účet 427 – Ostatné fondy. Účet 427 – Ostatné fondy je účet pasív a preto všetky prírastky na tento účet účtujeme na stranu D (viď základné pravidlá účtovania).

Ďalšou skupinou triedy 4 je 43 – Výsledok hospodárenia:

431 – Výsledok hospodárenia v schvaľovaní

Tu máme iba účet 431 – Výsledok hospodárenia v schvaľovaní, ktorý sme spomínali vo viacerých príkladoch vyššie.

Ďalšou skupinou triedy 4 je 49 – Fyzická osoba – podnikateľ

491 – Vlastné imanie fyzickej osoby – podnikateľa

Príklad ako účtovať na účte 491 nájdete tu!