Ako môžeme účtovať zásoby, keď neriešime DPH, sme si pre ľahšie pochopenie ukázali v článku Ako môžeme účtovať zásoby, keď neriešime DPH?

Teraz si ukážeme, ako sa účtuje v prípade dodávateľských a odberateľských faktúr ako platca DPH.

Zásoby je možné v podvojnom účtovníctve účtovať spôsobom A alebo spôsobom B.

Je lepšie pozrieť sa rovno, ako to funguje v praxi, takže teóriu popíšeme pri praktických príkladoch nižšie.

V jednotlivých príkladoch ukážeme účtovanie jedného daného prípadu (teda teóriu) a v časti Účtovanie na konci roka – spôsob A a Účtovanie na konci roka – spôsob B si ukážeme krátky príklad z praxe, aby sme lepšie videli a pochopili rozdiely.

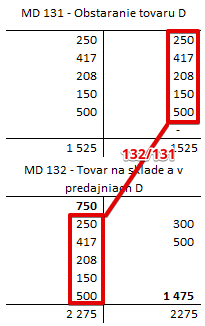

Príklad 1: Prijatá faktúra za tovar – spôsob A

Ak použijeme spôsob A, účtujeme už v priebehu roka prírastky (obstaranie) a úbytky (vyskladnenie) zásob na účty účtovej triedy 1 – Zásoby.

Pri spôsobe účtovania zásob A je dôležité si uvedomiť, že účty účtovej triedy 1 – Zásoby používame už v priebehu roka (pri spôsobe účtovania B nás účty účtovej triedy 1 – Zásoby zaujímajú až na konci roka pred zostavením účtovnej závierky).

Spoločnosť, ktorá je platiteľom DPH, obstarala tovar na faktúru vo výške 300 Eur (50 Eur je DPH) .

Predkontácia bude vyzerať takto:

Spoločnosť nakúpila nápoje za 300 Eur, z čoho 50 Eur tvorí DPH a 250 Eur tvorí základ dane.

Nákupom spoločnosť tovar obstarala a preto účtujeme výšku základu dane na stranu MD na účte 131 – Obstaranie tovaru ako prírastok na tento účet. Účet 131 – Obstaranie tovaru je účet aktív a prírastky na takýto účet účtujeme práve na stranu MD (viď základné pravidlá účtovania).

Nákupom vznikol spoločnosti aj záväzok za tento tovar dodávateľovi zaplatiť. Musíme teda celu sumu 300 Eur zaúčtovať na stranu D na účte 321 – Dodávatelia ako vznik záväzku. Účet 321 – Dodávatelia je účet pasív a prírastky na takýto účet účtujeme práve na stranu D (viď základné pravidlá účtovania).

Ostáva nám ešte zaúčtovať DPH. Aby sme zachovali pravidlo, že ľavá strana sa musí rovnať pravej strane, logicky účtujeme DPH vo výške 50 Eur na stranu MD na účet 343 – Daň z pridanej hodnoty.

V tejto fáze ešte spoločnosť nemá tovar na prijatý na sklad, teda neúčtuje o prijatí tovaru ale o obstaraní tovaru. Účtuje na základe faktúry od dodávateľa.

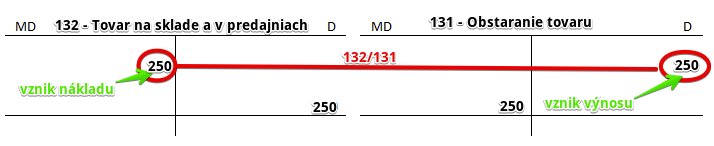

Príklad 2: Prijatie tovaru na sklad – spôsob A

Prijatie tovaru na sklad na základe príjemky účtujeme účtovacím predpisom 132/131.

Na základe príjemky tovaru na sklad môžeme túto skutočnosť zaevidovať aj v účtovníctve.

Obstarávaciu cenu účtujeme na stranu MD na účet 132 – Tovar na sklade a v predajniach ako prírastok na tomto účte. Účet 132 – Tovar na sklade a v predajniach je účet aktív a prírastky na takýto účet účtujeme práve na stranu MD (viď základné pravidlá účtovania).

Zároveň však musíme obstarávaciu cenu “dostať preč” z účtu 131 – Obstaranie tovaru a preto účtujeme sumu 250 Eur na stranu D na účte 131 – Obstaranie tovaru. Účet 131 – Obstaranie tovaru je účet aktív a úbytky na takýto účet účtujeme práve na stranu D (viď základné pravidlá účtovania).

Predkontáciou 132/131 sme teda v účtovníctve zaevidovali len zmenu typu aktíva. Obidva účty sú totiž účty aktív.

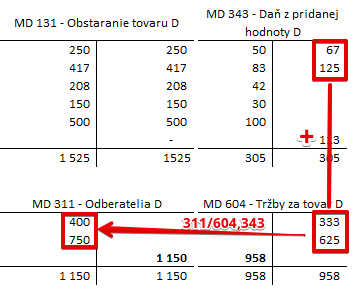

Príklad 3: Predaj tovaru – spôsob A

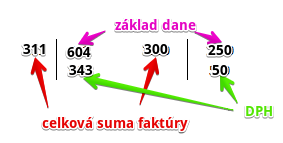

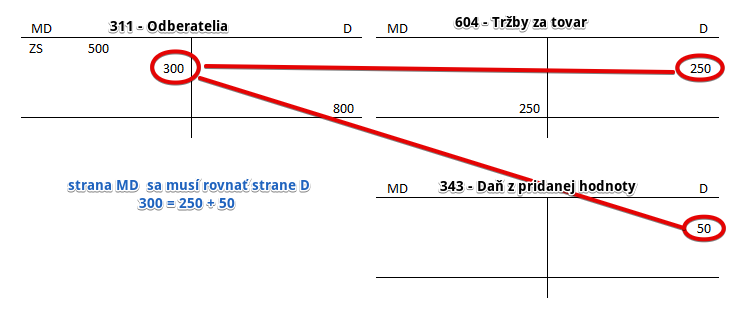

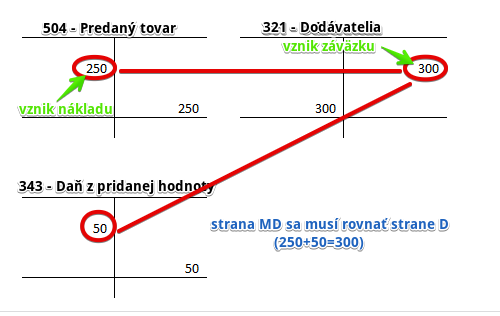

Keď spoločnosť tovar predá za 300 Eur (50 Eur tvorí DPH) a vystaví odberateľovi faktúru,

predkontácia bude vyzerať takto:

Na základe odberateľskej faktúry spoločnosť zaúčtuje vznik pohľadávky vo výške 300 Eur (celú fakturovanú sumu) na stranu MD na účte 311 – Odberatelia, keďže očakáva, že zákazník za tovar aj zaplatí. Účet 311 – Odberatelia je účet aktív a prírastky na takýto účet účtujeme práve na stranu MD (viď základné pravidlá účtovania).

Predaj tovaru predstavuje pre spoločnosť aj výnos. Preto účtujeme sumu 250 Eur aj na stranu D na účet 604 – Tržby za tovar ako vznik výnosu (teda len základ dane). Účet 604 – Tržby za tovar je výnosový účet a vznik výnosu účtujeme práve na stranu D (viď základné pravidlá účtovania).

Na účte 343 – Daň z pridanej hodnoty sme zaúčtovali DPH na strane D vo výške 50 Eur. Platí, že suma na ľavej strane účtov (300) sa rovná súčtu súm na pravej strane účtov (250+50).

Vidíme teda, že pri účtovaní o predaji tovaru nás zatiaľ nezaujímajú účty účtovej triedy 1 – Zásoby ani účtovej triedy 5 – Náklady. Ešte sme totiž žiaden tovar zo skladu nevydali, ale len sme zaevidovali v účtovníctve, že sme tovar predali.

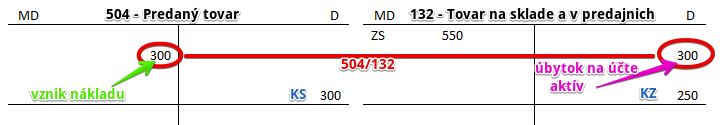

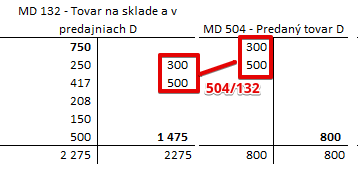

Príklad 4: Výdaj tovaru zo skladu z dôvodu predaja – spôsob A

Spoločnosť tovar predala zákazníkovi a musí ho teda vyskladniť (vyskladňuje ho v hodnote podľa zvoleného spôsobu ocenenia, nie podľa obstarávacej ceny, ak sa tieto dve rovnajú ide iba o náhodu).

Predkontácia bude vyzerať takto: 504 / 132 suma: 300 Eur

Spoločnosť tovar vyskladnila, keďže ho ide odoslať zákazníkovi, ktorý si ho zakúpil. Účtujeme teda na stranu MD na účte 504 – Predaný tovar sumu 300 Eur ako vznik nákladu. Účet 504 – Predaný tovar je nákladový účet a vznik nákladu účtujeme práve na stranu MD (viď základné pravidlá účtovania).

Zároveň nám však tovar aj fyzicky zo skladu ubudol a tak účtujeme aj na stranu D na účte 132 – Tovar na sklade a v predajniach ako úbytok na tomto účte. Účet 132 – Tovar na sklade a v predajniach je účet aktív a úbytky na takýto účet účtujeme práve na stranu D (viď základné pravidlá účtovania).

Vidíme teda, že až pri vyskladnení tovar sme účtovali o úbytku tovaru na sklade a o spotrebe tohto tovaru (“spotreba predajom”).

Príklad 5: Prijatá faktúra za tovar – spôsob B

Ak použijeme spôsob B tak obstaranie zásob v priebehu roka účtujeme priamo na účty účtovej triedy 5 – Náklady a teda v priebehu roka nepoužívame účty účtovej triedy 1 – Zásoby.

Pri spôsobe B účty účtovej triedy 1 – Zásoby nás zaujímajú až na konci roka pred zostavením účtovnej závierky.

Teda samotné obstaranie zásob neúčtujeme na účty triedy 1- Zásoby, ale účtujeme priamo do nákladov na účty účtovej triedy 5 -Náklady. Obstaranie nejakého majetku sa pri spôsobe A účtuje prostredníctvom účtov aktív, pri spôsobe B však pomocou nákladových účtov.

V priebehu roka sa úbytky zásob neúčtujú, keďže v podstate nemáme ich kam účtovať (v priebehu roka pri tomto spôsobe nepoužívame účty účtovej triedy 1 – Zásoby, kde by sme mohli zaúčtovať úbytok zásob na stranu D na daných účtoch).

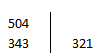

Spoločnosť, ktorá je platiteľom DPH, obstarala tovar na faktúru vo výške 300 Eur (50 Eur je DPH).

Predkontácia bude vyzerať takto:

Teda pri tomto spôsobe účtovania, prípady, ktoré súvisia s výdajom zásob zo skladu a jeho zaúčtovanie do nákladov, sa účtujú už priamo pri nákupe tovaru (a teda nečakáme až do doby, kedy sa spotrebujú resp. predajú). Príjem a výdaj zásob do skladu teda v podstate ani neúčtujeme, ale len evidujeme (prostredníctvom skladovej príjemky a výdajky).

Na stranu MD na účte 504 – Predaný tovar účtujeme sumu 250 Eur (iba základ dane) ako náklad za obstaraný tovar (aj keď tovar ešte nebol predaný). Účet 504 – Predaný tovar je nákladový účet a vznik nákladu účtujeme práve na stranu MD (viď základné pravidlá účtovania).

Tak ako pri spôsobe A, aj pri spôsobe B vzniká spoločnosti záväzok za tovar zaplatiť. Preto účtujeme sumu 300 Eur (celú fakturovanú sumu) aj na stranu D na účet 321 – Dodávatelia. Účet 321 – Dodávatelia je účet pasív a prírastky na takýto účet účtujeme práve na stranu D (viď základné pravidlá účtovania).

Nesmieme zabudnúť zaúčtovať DPH na stranu MD na účet 343 – Daň z pridanej hodnoty. Vidíme, že sme dosiahli, že strana MD sa rovná strane D (250+50=300).

Príklad 6: Predaj tovaru – spôsob B

Keď spoločnosť tovar predá a vystaví odberateľovi faktúru na 300 Eur (50 Eur tvorí DPH),

predkontácia bude vyzerať rovnako ako v prípade účtovania zásob spôsobom A,

teda takto: 311 / 604, 343 suma: 300 Eur

Na základe odberateľskej faktúry spoločnosť zaúčtuje vznik pohľadávky vo výške 300 Eur (celá fakturovaná suma) na stranu MD na účte 311 – Odberatelia, keďže očakáva, že zákazník za tovar aj zaplatí. Účet 311 – Odberatelia je účet aktív a prírastky na takýto účet účtujeme práve na stranu MD (viď základné pravidlá účtovania).

Predaj tovaru predstavuje pre spoločnosť aj výnos. Preto účtujeme sumu 250 Eur aj na stranu D na účet 604 – Tržby za tovar ako vznik výnosu (teda len základ dane). Účet 604 – Tržby za tovar je výnosový účet a vznik výnosu účtujeme práve na stranu D (viď základné pravidlá účtovania).

Na účte 343 – Daň z pridanej hodnoty sme zaúčtovali DPH na strane D vo výške 50 Eur. Platí, že suma na ľavej strane účtov (300) sa rovná súčtu súm na pravej strane účtov (250+50).

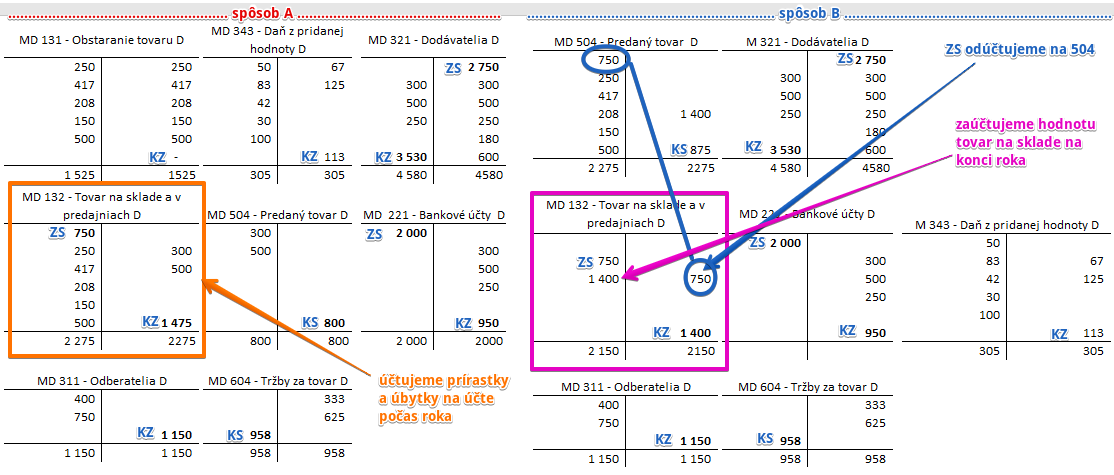

Účtovanie na konci roka – spôsob A

Ako účtujeme pri daných spôsoboch účtovania v priebehu roka sme si ukázali a videli sme určité rozdiely. Avšak aj pri účtovaní na konci roka pri daných spôsoboch účtovanie existujú určité rozdiely.

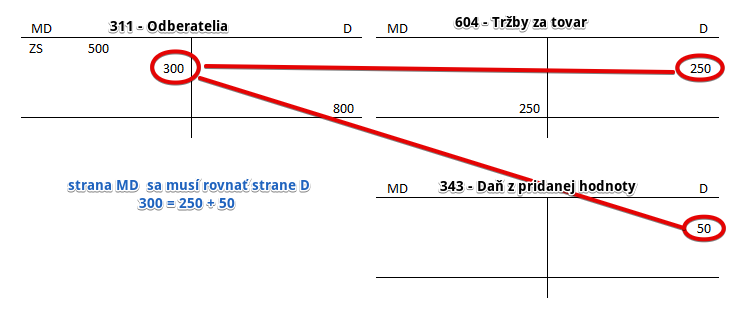

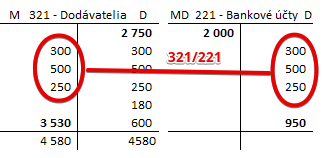

Povedzme si, že v priebehu roka spoločnosť obstarala tovar, za ktorý obdržala 5 faktúr v celkovej výške: 300, 500, 250, 180 a 600 Eur a predala tovar, pričom zákazníkom fakturovala vo výške 400 Eur a 750 Eur. Ostatný tovar nepredala a ostal na sklade. Spoločnosť uhradila dodávateľské faktúry z bankového účtu v celkovej výške 300, 500 a 250 Eur. Od odberateľov neobdržala žiadne platby.

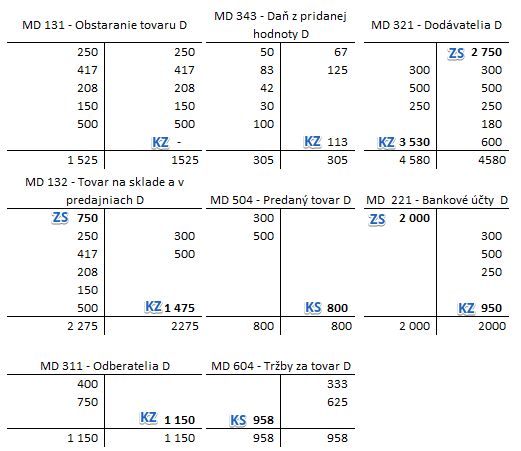

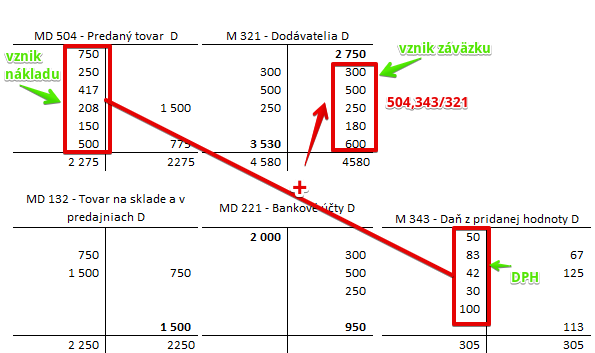

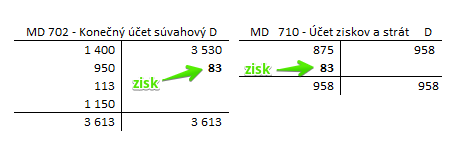

Pohyby na účtoch v priebehu roka budú vyzerať takto:

Obstaranie tovaru:

Účtovali sme ako v príklade 1 obstaranie tovaru, DPH a vznik záväzku.

Príjem tovaru na sklad:

Účtovali sme ako v príklade 2 príjem všetkého obstaraného tovaru na sklad (len v obstarávacej cene, ktorú tvoril základ dane).

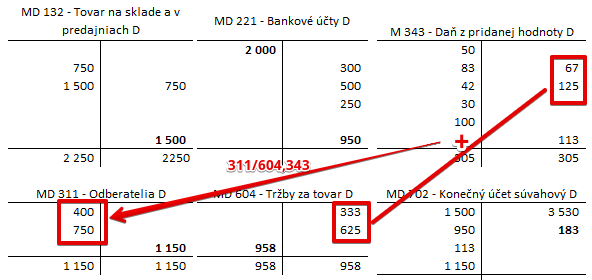

Predaj tovaru:

Účtovali sme ako v príklade 3 predaj tovaru za 400 Eur (67 Eur bola DPH) a v hodnote 750 Eur (125 Eur bola DPH) . Ostatný tovar nepredala.

Vyskladnenie tovaru:

Účtovali sme ako v príklade 4 vyskladnenie tovaru, ktorý v hodnote 300 Eur a 500 Eur (na základe ocenenia zásob na sklade, pre účely tohto príkladu neriešime spôsob ocenenia skladových zásov). Ostatný tovar na sklade ostal.

Na začiatku roka bol Začiatočný stav na účte 132 – Tovar na sklade a v predajniach vo výške 750 Eur. V priebehu roka pribudol na sklad (strana MD) tovar v hodnote 1525 Eur (250+417+208+150+500=1525) a ubudol (strana D) v hodnote 800 Eur (300+500=800). Na konci roka je konečný zostatok na tomto účte 1475 Eur (750+1525-800=1475).

Pokiaľ ide o náklady na predaný tovar, vznikli len do výšky 800 Eur, keďže len tovar v hodnote 800 Eur sme “spotrebovali predajom”.

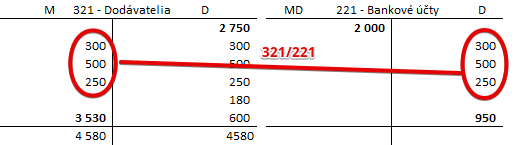

Úhrada dodávateľských faktúr:

V priebehu roka spoločnosť uhradila dodávateľské faktúry v hodnote 300, 500 a 250 Eur. Od odberateľov neobdržala žiadne platby.

Účtovali sme teda na stranu MD na účte 321 – Dodávatelia úbytky na tomto účte a na strane D na účte 221 – Bankové účty takisto úbytky na tomto účte.

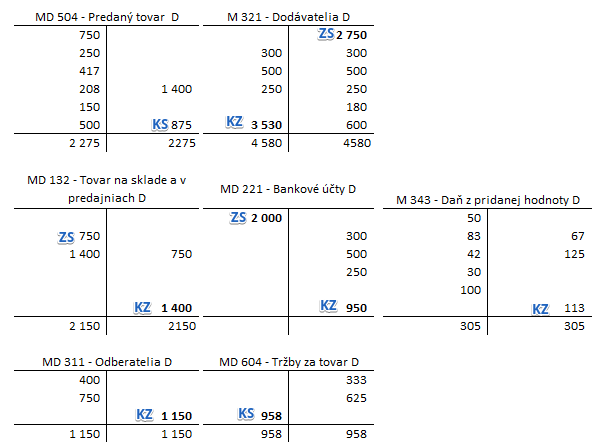

Celkovo by teda situácia na konci roka vyzerala takto:

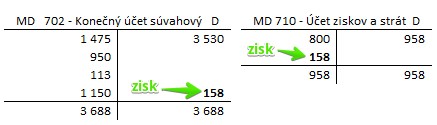

Účet 702 – Konečný účet súvahový a účet 710 – Účet ziskov a strát by vyzeral takto:

Ako zostaviť účet 702 – Konečný účet súvahový nájdete tu a ako zostaviť účet 710 – Účet ziskov a strát nájdete tu, ale v skratke:

Účet 343 – Daň z pridanej hodnoty má konečný zostatok na strane D, ako mávajú aktíva, preto ho na účte 702 – Konečný účet súvahový dávame na stranu MD ako aj ostatné aktíva.

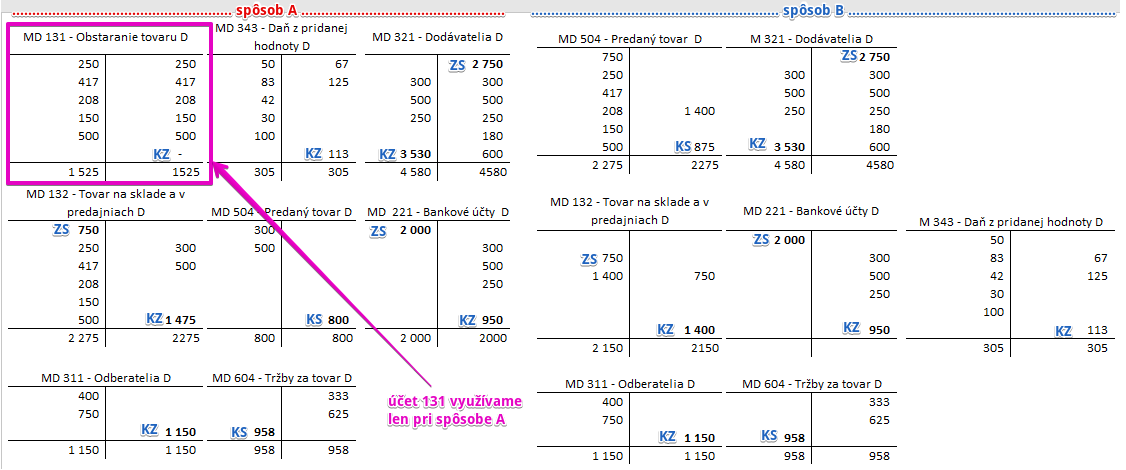

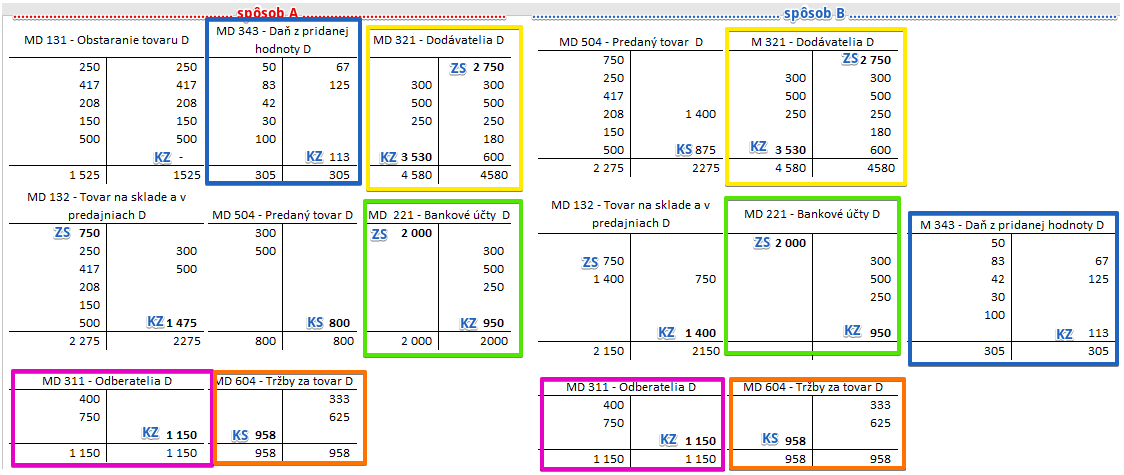

Účtovanie na konci roka – spôsob B

Pripomeňme si, že v priebehu roka spoločnosť obstarala tovar, za ktorý obdržala 5 faktúr vo výške: 300, 500, 250, 180 a 600 Eur (celková fakturovaná suma) a predala tovar, na ktorý vystavila faktúru vo výške 400 Eur a 750 Eur. Ostatný tovar nepredala a ostal na sklade. Spoločnosť uhradila dodávateľské faktúry z bankového účtu v výške 300, 500 a 250 Eur. Od odberateľov neobdržala žiadne platby.

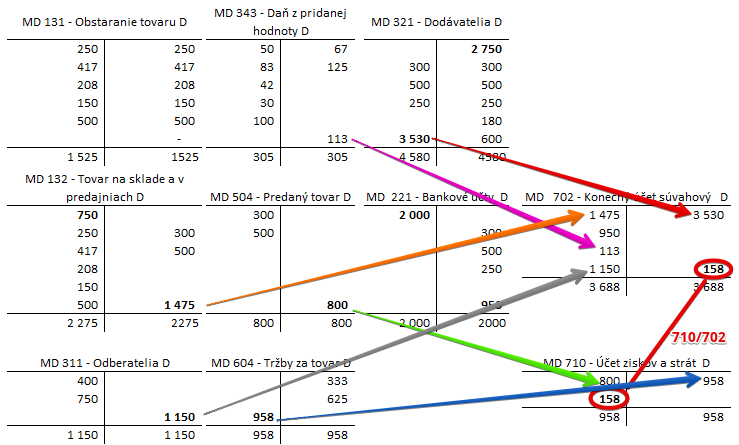

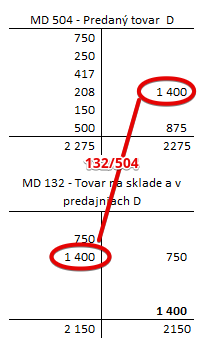

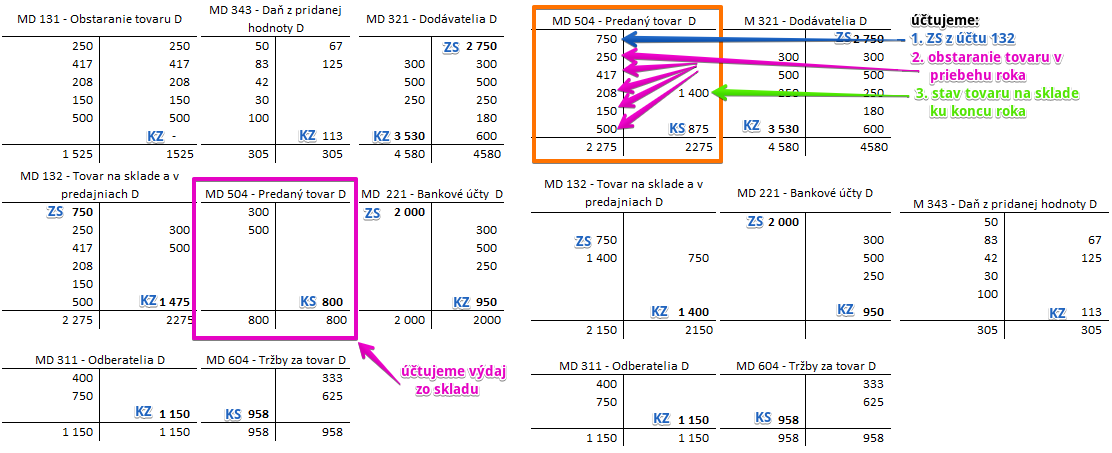

Preúčtovanie začiatočného stavu účty 132 – Tovar na sklade a v predajniach do nákladov:

V našom príklade si v prvom rade treba Začiatočný stav na účte 132 – Tovar na sklade a predajniach preúčtovať do nákladov na účet 504 – Predaný tovar, ako keby sme tento tovar naozaj predali (spotrebovali).

Predkontácia bude vyzerať takto: 504/132

Obstaranie tovaru v priebehu roka:

Pri tomto spôsobe účtovania (B), prípady, ktoré súvisia s výdajom zásob zo skladu a jeho zaúčtovanie do nákladov, sa účtujú už priamo pri nákupe tovaru (a teda nečakáme až do doby, kedy sa spotrebujú resp. predajú).

Pohyby na priebehu roka pokiaľ ide o tovar by sme účtovali ako v príklade 5, teda:

Tak ako v príklade 5 by sme účtovali na stranu MD vznik nákladov na účet 504 – Predaný tovar a DPH na účet 343 – Daň z pridanej hodnoty a vznik záväzkov na stranu D na účet 321 – Dodávatelia.

Príjem a výdaj zásob do skladu teda v podstate ani neúčtujeme, ale len evidujeme (prostredníctvom skladovej príjemky a výdajky).

Úhrada dodávateľských faktúr:

Počas roka spoločnosť uhradila dodávateľské faktúry vo výške 300, 500 a 250 Eur.

Predkontácie budú vyzerať takto:

Účtujeme teda zánik záväzku na účte 321 – Dodávatelia a úbytok na účte 221 – Bankové účty.

Predaj tovaru:

Predaj tovaru na základe faktúry by sme účtovali ako v príklade 6 a to takto: 311 / 604, 343

Počas roka odberatelia neuhradili žiadnu pohľadávku.

Vyskladnenie tovaru:

V priebehu roka síce spoločnosť predala tovar, avšak úbytky zásob sa neúčtovali, keďže v podstate ich nemáme kam účtovať (v priebehu roka pri tomto spôsobe nepoužívame účty účtovej triedy 1 – Zásoby, kde by sme mohli zaúčtovať úbytok zásob na stranu D na daných účtoch). O vyskladnení tovar teda v priebehu roka NEÚČTUJEME!

Zistenie stavu zásob na konci roka:

Na konci roka pri inventarizácii spoločnosť zistila, že na sklade má reálne tovar v hodnote 1400 Eur (na základe ocenenia skladových zásob, pre účely tohto príkladu však neriešime spôsob výpočtu ocenenia skladových zásob), čo znamená, že tento tovar nespotrebovala a teda musí zaúčtovať, že mala náklady na predaný tovar menšie.

Účtujeme preto sumu 1400 Eur na stranu MD na účet 132 – Tovar na sklade a v predajniach ako “prírastok” na tomto účte, keďže takáto hodnota tovaru na sklade fyzicky je. Teda v takejto hodnote má spoločnosť na sklade majetok v podobe zásob tovaru.

Zároveň účtujeme spomínané zníženie nákladu o 1400 Eur na stranu D na účet 504 – Predaný tovar, keďže tento tovar sme nepredali. Účet 504 – Predaný tovar je nákladový účet a zníženie nákladu účtujeme práve na stranu D (viď základné pravidlá účtovania).

Vidíme teda, že konečný stav na účte 504 – Predaný tovar je 875 Eur. Ako vyčísľujeme konečný stav nájdete v časti základné pravidlá účtovania. Konečný stav na tomto účte použijeme na výpočet výsledku hospodárenia na účte 710 – Účet ziskov a strát.

Konečný zostatok na účte 132 – Tovar na sklade a v predajniach je 1400 Eur sa prenáša do ďalšieho obdobia, kde sa na konci tohto obdobia zase preúčtuje do nákladov predkontáciou 504/132.

V tomto prípade nevznikli žiadne škody na tovare, ktoré by sme účtovali na účte 549 – Manká a škody.

Celkovo by situácia na konci roka vyzerala takto:

Účet 702 – Konečný účet súvahový a účet 710 – Účet ziskov a strát by vyzeral takto:

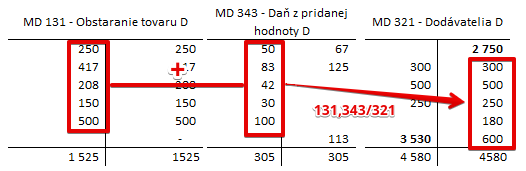

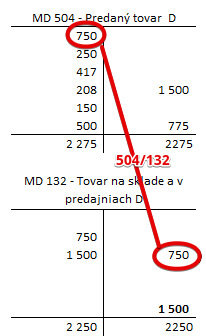

Rozdiely medzi spôsobom účtovania zásob A a B:

Rozdiely medzi spôsobom účtovania A a spôsobom B sú len v pohyboch na účtoch v priebehu roka v prípade účtu 131 – Obstaranie tovaru, 504 – Predaný tovar a 132 – Tovar na sklade a v predajniach:

Pri účtovaní tovaru spôsobom B sa totiž účet 131 – Obstaranie tovaru ani nepoužíva. Obstaranie tovaru sa pri spôsobe B účtuje priamo na účet 504 – Predaný tovar.

A teda logicky aj v prípade účtu 504 – Predaný tovar boli rozdiely v účtovaní.

Účtovanie na účte 132 – Tovar na sklade a v predajniach je takisto rozdielne, keďže pri spôsobe B sa naň neúčtujú prírastky a úbytky v priebehu roka, ale účtuje sa na ňom len na konci účtovného obdobia (ako bolo spomenuté vyššie). Pre účely tohto príkladu neriešime výpočet hodnoty tovaru pri vyskladnení.

Pri ostatných účtoch už bolo účtovanie rovnaké.

Príklady predkontácií v praxi nájdete tu.

V prípade komentárov či otázok, prosím využite možnosť komentovania nižšie.

Účet 131 má začiatočný stav??? wow…

Účtovať materiál na účte 132 Tovar na sklade? (V texte: “…tento materiál nespotrebovala..”)

Dobrý deň,

z kontextu vyplýva, že šlo samozrejme len o preklep. Ďakujeme za pripomienku.